st旭蓝连拉7涨停:13亿资金强势介入,逆势抄底?-尊龙凯时最新

因大股东资金占用,东旭集团旗下两大子公司东旭光电、东旭蓝天相继被st。

不过,两家公司股票市场表现却截然不同,堪称“冰火两重天”。从7月9日复牌开始,st旭电、st旭蓝两家公司持续跌停,st旭电连续27个跌停,直至面值退市。但st旭蓝在第18个交易日迎来逆转,股票连拉近7个涨停。截至8月16日收盘,交易金额超13亿。

目前,st旭电已被深交所退市,st旭蓝股价持续在1元上方徘徊。

同样因大股东问题濒临退市,为何st旭蓝在危机之时有巨额资金连拉涨停?“东旭集团很可能出现‘弃一保一’的现象。”业内人士分析认为,st旭蓝拥有125亿元负债,其中刚性负债预计59亿元,如果光伏资产能够正常运营,则刚性负债不到40亿元。另外,st旭蓝拥有1gw的电站资产,发电业务收入持续保持稳定。在稳定的现金流和持续经营能力的基础上,如果st旭蓝未来成功重整,这个时候入场的资金方很有可能实现股价、资产双抄底。

那么,作为受损的中小股东,该如何自救?北京浩天律师事务所律师李丽认为,st旭电、st旭蓝目前均存在大股东占用资金的事项,根据最新公告,st旭电资金占用金额达95.95亿元,st旭蓝资金占用金额达77.96亿元。如资金占用行为未如实披露,则可能导致上市公司的虚假陈述行为,符合条件的投资者可以通过提起虚假陈述的民事赔偿诉讼进行维权。

北京市君泽君律师事务所律师张竟一指出,根据违规事实和退市原因,确定可能的责任方,如上市公司的大股东,实控人或者董监高人员。另外,如果中介机构在事件中有相关责任的,也可以起诉中介机构。对于起诉人数众多的,可以选择代表人诉讼,委托代表人进行诉讼。

事件回顾

01、“东旭系”两家上市公司被st

据悉,st旭电、st旭蓝均为东旭集团有限公司下属子公司。

其中,东旭集团分别持有st旭电16.25%的股份,持有st旭蓝39.04%的股份,而由李兆廷控股的东旭光电投资有限公司则是东旭集团的控股股东,持有东旭集团51.46%的股份。

4月30日,两家公司同时公告无法按时披露年报,5月9日同时公告收到立案通知,6月8日同时公告无法按期召开年度股东大会。

7月5日,深交所和河北证监局先后向st旭蓝、st旭电下发监管函,两家公司因同时存在大股东非经营性资金占用的问题而被要求整改。

公告称,截至2023年12月31日,其母公司东旭集团及其关联方非经营性占用st旭蓝的资金为77.96亿元,占其当期经审计净资产的70.2%;非经营性占用st旭电的资金为95.95亿元,占其当期经审计净资产的45.64%,合计占用金额达173亿元。而根据《股票上市规则(2024年修订)相关规定,两家公司均面临着被停牌乃至退市的重大风险。且st旭电、st旭蓝2023年年报均被审计机构出具非标意见。

7月5日,东旭蓝天、东旭光电相继收到证监会监管部门关注函,因同时存在大股东资金占用问题,东旭光电、东旭蓝天相继被证监会停牌并责令整改,其公司股价也随之大跌。

02、st旭电已被终止上市

据其尊龙凯时最新官网介绍,st旭电成立于1992年,1996年在深圳证券交易所挂牌上市。公司主营业务为光电显示制造业务、新能源汽车业务及建筑安装工程业务。目前光电显示制造业务仍是st旭电核心业务。

电子玻璃行业属于技术和资金密集型行业。目前全球电子玻璃市场仍然被国外企业垄断,美国康宁、日本旭硝子、日本neg等占据着全球主要市场份额。而我国的电子玻璃行业主要参与者也仍以美国康宁、德国肖特、日本agc和neg等外资企业为主,且上游制造企业议价能力较强。

st旭电作为国内本土最大,世界排名第四的液晶玻璃基板生产商及全球光电显示材料供应商。目前其公司的tft-lcd液晶玻璃基板产线可以全面覆盖g5、g6和g8.5代液晶玻璃基板产品。其自主研发的浮法一强盖板玻璃panda-mn228和二强耐摔玻璃panda-mn1681,性能均达到国际同类产品领先水平。是京东方、深天马、龙腾光电、华锐光电等头部显示企业的主要供应商。

据其2023年年报显示,公司光电显示制造及技术服务2023年的营收金额为37.72亿元,占其当年营业总收入的82.66%,2022年的营收金额为32.85亿元,占其当年营业总收入的55.75%,同比增长14.84%。

财务指标方面,目前st旭电的货币资金为85.63亿元,其中短期借款为77.24亿元,一年内到期的非流动负债为122.55亿元,应收票据及应收账款合计高达76.93亿元。衡量其财务风险指标的流动比率、速动比率分别为0.90、0.86,均低于1。而流动比率低于1意味着流动资产已无法覆盖流动负债,可能会存在资金链断裂风险。

自被实施风险警示后,st旭电,连续27日跌停。截至8月14日收盘,st旭电报收0.37元/股,相较于4月29日1.59元/股的收盘价,下跌超76%。目前st旭电股价因连续20个交易日跌破1元而被深交所终止上市,公司股票已于8月15日停牌。

03、神秘资金连拉涨停st旭蓝

st旭蓝是一家集新能源、生态环保业务双主营业务发展的公司,公司于1994年在深交所主板上市,截至今年一季度其公司股东户数为8.09万户,总市值为19.03亿元。

从其2023年年报来看,st旭蓝2023年实现营业收入14.89亿元,同比减少50.94%,其中新能源业务收入11.20亿元,占营业总收入的75.20%,生态环保收入为2.98亿元,占营业总收入的19.97%;2023年实现归母净利润为负1.76亿元,同比增长42.94%。

截至2023年12月31日,st旭蓝的货币资金为31.57亿元,短期借款为14.14亿元,一年内到期的非流动负债为37.98亿元,衡量其财务风险指标的流动比率、速冻比率分别为1.28、1.27。

st旭蓝目前拥有光伏组件生产、电站开发、施工建设、智能运维、技术研发等完整的光伏发电体系,自持光伏电站并网装机容量约1gw。报告期内公司自持光伏电站57座,覆盖全国20个省市自治区,并网装机量约1gw,全年累计发电量11.64亿千万时,其电站资产“压舱石”的定位不断夯实。

与st旭电类似,自2023年年报被出具非标审计意见后,st旭蓝股价便由7月9日的2.29元/股一路下跌至7月29日的1.12元/股,跌幅超50%。

不过,与st旭电不同的是,自7月9日公司股票被实施其他风险警示后,st旭蓝开启了一系列“自救”。

7月12日st旭蓝对外公告称,公司全资子公司四川东旭电力工程有限公司与长武低碳新能源科技有限公司签订陕西省长武15万千瓦风电项目epc总承包合同,合同总价为9.6亿元。该风电项目已取得陕西省发改委竞争性配置指标、国网陕西省公司电力接入系统批复。

7月31日st旭蓝发布公告称:公司董监高分别于2024年7月30日、7月31日通过深圳证券交易所交易系统以集中竞价交易方式合计增持公司股份5681600股,占公司总股本的0.3821%,合计成交金额为599万元。

自7月31日后,st旭蓝的股价便开始一路上行,期间连收7个涨停板。截至8月14日收盘st旭蓝报收1.34元/股,涨幅为4.69%。

业内观察

01、两家公司或会破产重整

正谋咨询创始人、并购专家冀书鹏

北京正谋咨询创始人、并购专家冀书鹏指出:“st旭电、st旭蓝的事件驱动乃至监管机构意见的披露节奏几乎完全同步,但两家公司股票后续的走势则不尽相同,从7月9日复牌开始,两家公司持续跌停,st旭电跌停直至面值退市,但st旭蓝在第18个交易日迎来逆转连拉近7个涨停。截至8月16日收盘,交易金额超13亿。从此来看,东旭集团很可能出现‘弃一保一’的现象。”

来源:choice金融终端

那么,为何st旭蓝在濒临退市之时有神秘资金连拉涨停,冀书鹏分析认为:“如果资金方有同产业背景,一旦重整成功,很有可能股价、资产双抄底。”

其实,类似“东旭系”遭遇并不罕见。

2018年,神雾集团爆出债务违约、违规担保以及关联交易披露不实等事项,当年,旗下两家上市公司双双被st。随后,伴随着市值暴跌,神雾集团及上市公司业务全面减速乃至停滞。挣扎了两年后,神雾环保于2020年中触发面值退市,黯然离场。

但是,同样深陷泥沼的神雾节能在神雾环保退市的同时,从0.82元/股快速上涨,短短半年时间涨到了5.26/股。神雾节能2021年财报显示,公司营业收入从前三年平均1026万元(2020年甚至仅有166万元),暴增至1.2亿元,净利润更是从亏损到盈利20.12亿元。

财报显示,2021年利润增长主要来自于神雾节能旗下子公司江苏冶金设计院重整收益。从收入结构分析,神雾节能全部接收了退市后的神雾环保的业务生态。

那么,东旭系的两家上市公司是否存神雾系的两家上市公司一样,破产重整实现“弃一保一”?

梳理st旭电、st旭蓝2023年年报发现,截止2023年12月31日st旭电合并资产负债表上的流动负债合计为342.35亿元,其中短期借款、一年内到期的非流动负债(一年内必须归还的)合计为122.55亿元。st旭蓝2023年合并资产负债表上截止2023年12月31日的流动负债合计为88.17亿元,其中短期借款、一年内到期的非流动负债合计为52.12亿元,如果其光伏资产能够正常运营,减去净利润,预计刚性负债(能够正常展期的不计入刚性负债)不到40亿元。对比财务数据,st旭蓝的负债要比st旭电轻很多。

st旭蓝拥有1gw的电站资产,报告期内公司自持光伏电站57座,覆盖全国20个省市自治区,并网装机量约1gw,全年累计发电量11.64亿千万时,电站资产“压舱石”的定位不断夯实。在其2023年年报合并现金流量表中,st旭蓝2023年销售商品、提供劳务收到的现金为21.87亿元。稳定的现金流和持续的经营能力是破产重整成功的基石。而反观st旭电,其基板和盖板业务虽然在国内供应链中有重要的地方和较高的市场占有率,但周期波动太大、盈利预期不明朗,所以公司引入新能源车等业务,通过汽车租赁公司快速回笼乃至预收资金。

对以上财务和资产情况进行分析,冀书鹏表示:“st旭电负债高,破产的可能性大,而st旭蓝启动重整是大概率事件,这也是st旭蓝股价近日诡异走势的基本驱动力。”

但同时st旭蓝重组也存在复杂性。冀书鹏从三个方面进行了分析:

1、跨界重整,st旭蓝、st旭电最有价值资产为基板和盖板业务、电站业务。这两块业务分别隶属两家上市公司。换言之,要想保住基板/盖板业务,就要设法解决st旭电的债务;

2、股东债务与公司债务交叉。以目前财务情况来看,大股东会破产清算,但合计170亿元 的侵占上市公司资金,收回难度较大。大股东持有的两家公司股权全部质押爆仓,大股东发行的企业债余额120 亿元全面逾期,两家上市公司合计400亿元 的刚性债务;

3、股东维权,两家上市公司预计涉及中小股东维权金额150亿元左右,因大股东和上市公司过错导致股东损失的事实清晰,被中小股东维权诉讼不可避免。

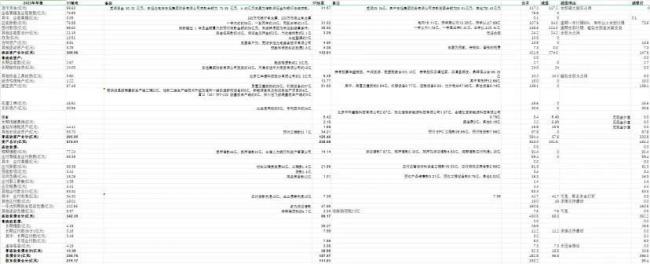

冀书鹏认为,重整前,st旭电、st旭蓝挤干水分的财务状况如下:

1、两家公司总资产为481.4亿元,净资产为85.4亿元,负债为396亿元;

2、重整主体st旭蓝总股本14.87亿股,东旭集团持股比例39%;

3、东旭集团侵占两司资金170亿元左右,东旭集团及李兆廷家族其他可统计的对外负债合计至少400亿元左右,大股东或有债务(股东维权)150亿元左右;

4、基板/盖板业务,在恢复正常经营生态的情况下,可以实现盈利,光伏电站业务的营业收入不低于30亿元/年,息税前利润2亿元左右。”

冀书鹏对可能出现的重整进行了推演。以净资产85亿元做重整的估值基础,两家公司负债396亿元按照3折定增换股,大股东负债以39%持股抵偿,定增引入产业投资人作为控股股东。重整后结构如下:

1、总资产255亿元,净资产255亿元,其中现金51亿元;

2、总股本44.59亿股,产业方大股东持股比例20%,两司债权人持股比例46.69%,原大股东的债权人持股比例13%;

3、以光伏电站为压舱石资产,结合账上51亿元现金,围绕基板/盖板业务发展新质生产力业务生态,有望实现300亿元估值。

模拟重整报表(通过st旭电、st旭蓝2023年年报整理,来源:冀书鹏)

律师支招

01、受损中小股东如何自救

面对大股东通过资金占用等手段“掏空”上市公司,导致上市公司退市,严重侵害上市公司及投资者合法权益的情况,投资者并非只能“坐以待毙”。

北京浩天律师事务所李丽,执业证号11101202311622284

北京浩天律师事务所李丽律师认为,st旭电、st旭蓝目前均存在大股东占用资金的事项,根据最新公告,st旭电资金占用金额达95.95亿元,st旭蓝资金占用金额达77.96亿元。如资金占用行为未如实披露,则可能导致上市公司的虚假陈述行为,符合条件的投资者可以通过提起虚假陈述的民事赔偿诉讼进行维权。

同时,对于控股股东非经营性占用资金的情况,一方面,股东可以提起代位诉讼,要求控股股东承担赔偿责任;另一方面,符合一定条件的也可能构成抽逃出资,此时如果董监高有责任,自身也会面临与股东连带赔偿的风险。

北京市君泽君律师事务所张竟,执业证号:11101202410799849

北京市君泽君律师事务所张竟一律师为中小股东维权流程进行了建议,股民在维权时:

一、收集证据:保留购买股票的相关凭证和交易记录,收集并保存涉案公司的公开披露信息,特别是与退市相关的公告和通知,以证明大股东占用资金和股票损失的事实。

二、确定索赔对象:根据违规事实和退市原因,确定可能的责任方,如上市公司的大股东,实控人或者董监高人员,另外,如果中介机构在事件中有相关责任的,也可以起诉中介机构。

三、对于起诉人数众多的,可以选择代表人诉讼,委托代表人进行诉讼。

关于上市公司破产,如果股民的索赔对象是大股东、董监高或者中介机构,则不受上市公司破产的影响,如果大股东与公司被合并破产,则针对大股东的赔偿责任会被列为破产企业的普通债权。

参照之前的判例,对股民的赔偿范围包括:投资差额、佣金、印花税损失。一般而言,诉讼索赔的成功需要一个前置条件,即监管部门已经对相关违法违规事实做出了认定和行政处罚。

从受偿的可能性来说,如果上市公司退市甚至进入破产程序,上市公司自身的赔偿能力将大打折扣,通常还会影响控股东或董监高的偿债能力,但控股股东或董监高毕竟与上市公司是独立的企业主体,上市公司破产原则上不会直接影响该类主体的赔偿能力,如果控股股东还有其他可供执行的财产,如持有的其他上市公司的股权,则股民可以申请执行该股权,如果其他上市公司也涉及重组或重整,则股民的债权有希望在重组或重整中得到相应的安排。

截至2024年6月30日,st旭电、st旭蓝持股股东分别为29.28万户、8.46万户,平均每户持股分别为1.92万股、1.76万股。

推荐阅读

*st左江涉嫌重大财务欺诈,都有哪些细节?

“最贵st妖股”再次暴跌,成为市场焦点,公司股价经历了惊人的下跌,从2023年7月曾经的高点近299.8元暴跌至目前的17.66元。

st越博新老董事长“抢公章”,公司或将退市

st越博收到法院裁定书,准许公司撤销对被告贺靖、何少建的指控。上述案件是公司前任董事长李占江在职期间,向法院提出的申请。被告方贺靖为公司现任董事长。

年报业绩盘点:11家净利超百亿,十余家将戴帽*st

第一财经根据业绩预告不完全统计显示,在2023年年报披露后,至少有十余家上市公司因触及相关业绩指标而被实施退市风险警示。

在2021年5月底冲上84.5元每股的最高点后,“奶酪第一股”妙可蓝多就在走下坡路,截至4月11日收盘每股只有13.3元。

近六年年报存在明显差错,st西钢及财务总监遭警示

st西钢连续六年披露年报数据存疑,两日股价一字跌停,市值蒸发超10亿。财务总监自2018年上任以来,接连出现低级失误。

本周(7月15日-7月19日),a股三大指数延续反弹趋势。

“进口葡萄酒行业调整或近尾声,叠加澳洲酒回归的带动,有可能延续回暖趋势,今年大概率触底成功。