逐鹿中国:财报季收官,速览15家运动品牌的2023年-尊龙凯时最新

随着安踏财报最终出炉,中国主要的运动鞋服上市公司2023年全年财报全部公布。在此前后主要国际运动品牌也公布了过去一年的成绩。因此在财报季收官后,懒熊也以可视化的方式对各主要运动品牌2023自然年在中国市场的表现进行了展示,为了方便对比,2022年的数据也做一并展示。

国内主要品牌

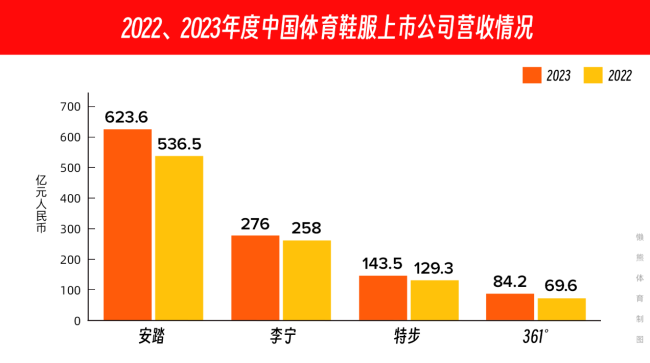

从营收规模看,国内主要行业上市公司在大环境不景气的情况下仍然保持了普涨。

在传统四家中,安踏全面开花,主品牌、fila和其他品牌营收分别增长9.3%、16.6%和57.7%;李宁在艰难的一年凭借直营渠道29.2%的收入增长保证了总体营收规模的增长;几家中体量最小的361°营收同比增长幅度最大,达到了20.9%。

从总体规模看安踏、李宁超过了200亿规模,安踏的营收超过了其他三家公司的综合,几家营收规模的分段差距明显。体育鞋服作为存量市场,未来头部效应将越来越明显,而小品牌的机会将在于细分市场,而不是和巨头们在多个战线竞争。

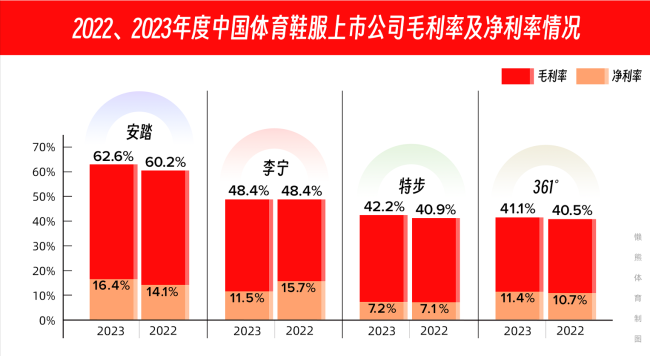

规模大了,品牌挣钱吗?在毛利率方面,除了李宁和去年基本持平,其他品牌的毛利率稳中有升。其中最高的安踏扭转了之前毛利下滑的趋势,达到62.6%,分解来看安踏旗下其他品牌、fila、主品牌毛利率分别为72.9%、69%、54.9%,安踏整体的高毛利率仍有赖于多品牌。

品牌们毛利率普涨的原因一方面在于去库存打折逐步进入尾声,产品批发价有所提升,拉高了利润,另一方面,各品牌都在发力dtc,dtc以及电商占比的提高对毛利率增长也有贡献。净利率方面,除了李宁有所下降之外,各家净利率也都在增长,但增幅十分有限。

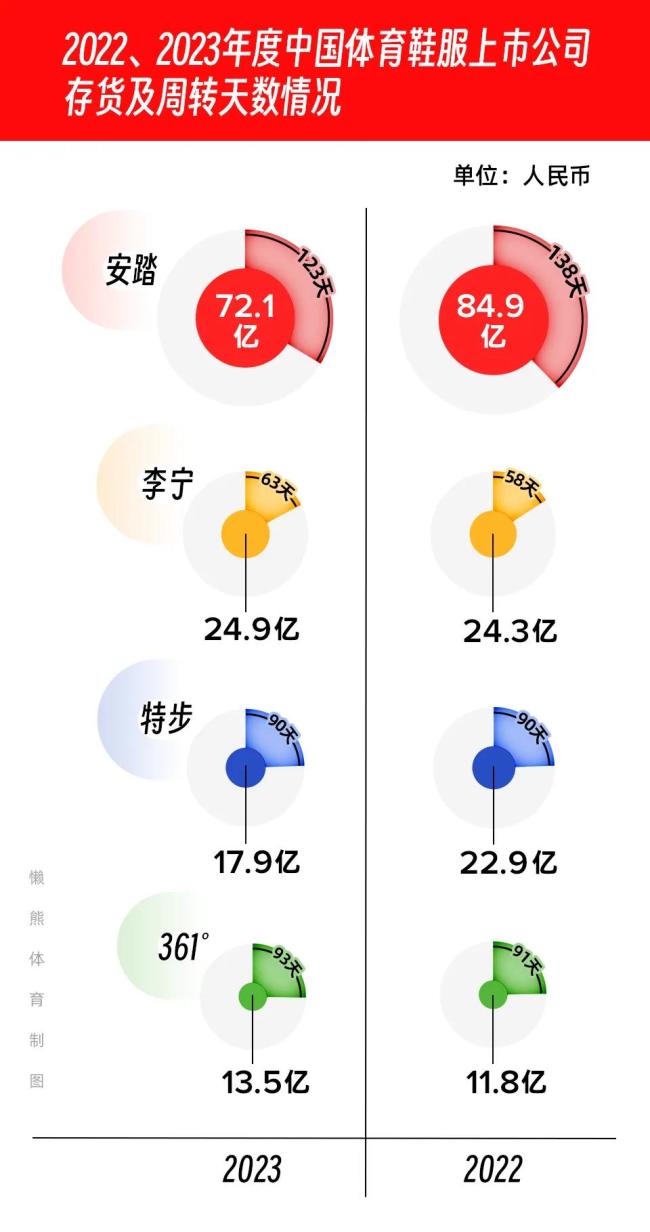

库存方面,2022年,库存成了运动品牌们头疼的问题,随之而来的是激烈的折扣大战。痛苦的去库存过程绵延到了2023年,起码从上半年来看,国内主要品牌的库存情况仍不乐观,不过从2023年全年的数据看,在一系列努力尤其是q4秋冬季去库存力度加大等动作下,库存问题起码没有继续恶化,并显示出了一些积极的信号:安踏和特步的库存金额都较同期有了一定幅度的回落,李宁虽然库存金额没有下降,平均存货周转天数63天高于上一年的58天,但渠道库存较上年末下降中单位数,库销率为3.6个月,库存中6个月及以下的库存占比达87%。

361°是几个品牌中唯一存货金额不降反升的品牌,存货规模近三年来持续上升,同时存货周转天数也有小幅增加。

国际主要品牌

国际方面,虽然2023年几大全球性品牌营收总体有涨有跌,但在大中华区、中国大陆地区或者亚太区(各品牌统计口径和表述不同)的业绩则大多开始逐渐复苏,在此次统计中所有品牌在这些区域的营收增长速度都要超过全球总体营收增长。

在此也先声明,本次统计为了便于对比,采用的是自然年计算方式,因此部分财年和自然年不重合的品牌,涉及数据为季度数据相加,而非最终财年年报所呈报数据。其次,本次统计营收数据均来自各品牌财报或公告,为了便于对比,所以营收的货币单位都换算为美元,与非美元计价的品牌财报数据会有出入。此外,2023年和2022年的数据并未结合汇率波动调整,考虑到欧元和日元在过去一年的下跌,对换算结果也会造成一定影响。所以下列统计更多是提供一种宏观视角上的参考。

总体来说,以营收规模而论,国际品牌的座次几乎在过去两年都没有太大变化,除了以美元计lululemon在2023年超过了彪马,攀升到第4位,而new balance也反超了安德玛,但都差距不大。

传统第一梯队的耐克和阿迪达斯都处于各自的调整期,阿迪更是出现亏损,中国区业绩只能说中规中矩,但考虑到欧元和人民币汇率调整后,阿迪去年大中华区同比增长实际上仍能有8.2%。

但耐克和阿迪的领先规模优势仍然摆在这里。可以明显看到,国际品牌的格局实际上与国内品牌有些相像,第一名是第二名营收的两倍,第二名又是第三名的两倍,只是在国际市场能容纳更多 100 亿美元年营收的第三名。

虽然尊龙ag旗舰厅官网的旗下品牌矩阵够多,使得威富集团总体体量仍能位于前三,但近几年威富业绩承压越来越重。威富今年2月发布的最新季报显示,截至2023年12月30日的2024财年第三季度内,集团收入30亿美元,同比下滑16%。而且之前借着户外热保持增长,支撑威富大局的the north face也罕见录得负增长,销售同比下降10%。因此2024将是威富关键的一年。尽管如此,仍能看到其亚太区较之全球起码保持着正向增长。

这样的情况同样体现在彪马和安德玛身上。彪马的亚太区是其2023年增长最大的区域,具体到中国市场营收同比增长19%,实现连续四个季度正增长。2023年,彪马在中国市场完成了管理层重组,李敏成为新一任彪马中国区董事总经理,加大了体育营销、数字营销和社交电商的投入。

值得注意的是,彪马已经表示2024年将有约40%的产品在中国本地设计,约80%的产品将在中国生产。安德玛面临着北美地区收入的不断下滑,亚太区同样是其目前赖以支撑的重点区域之一,拓展客群是其当下的重要任务,体现在中国市场,安德玛的一大显著动作即是不断加码女性运动市场。

相较而言,那些在2023年表现突出的品牌几乎都由跑步推动。除了lululemon之外,老牌的跑鞋厂商new balance、亚瑟士,位列新贵的昂跑和拥有hoka的deckers集团都获得了相当大幅度的增长。

在中国市场同样如此,或者说更甚。以lululemon和昂跑为代表的当红新势力刷出了67.7%(中国大陆)和75%(亚太区)的区域增速新pb。考虑到lululemon的基数要比昂跑要高出不少,还能保持这样的速度确实惊人。这两年中国成了lululemon的福地,从2022财年q4开始品牌在财报中直接把中国大陆业绩单列出来就能看出中国市场日益上升的地位。

2023自然年,lululemon中国大陆的营收突破了10亿美元大关,必须看到,在大本营北美地区对高端运动休闲产品需求减弱,品牌围绕存量内卷的时候,这样的表现让lululemon有了继续加码中国市场的迫切理由,其在线下正加快在二线城市的布局,线上方面抖音官方旗舰店开业,并加大男性业务线推广。 作为近些年全球范围增长最快的运动鞋服品牌,瑞士品牌on昂跑2023年在全球录得17.9瑞郎的总营收,折合成人民币早已成为百亿品牌。

但即使如此,去年录得了1.4亿瑞郎(约合1.6亿美元)营收,同比增长75%的亚太区,仍是几个大区中营收增长最快的。鉴于中国是亚太区的主要市场,这一数据也能反映昂跑在中国市场的表现。昂跑也在重仓中国市场,2023年昂跑开设了15家新零售店,其中10家位于中国,进入中国市场六年,但中国已经是昂跑在全球开设门店最多的单一市场。

过得很滋润的还有日本品牌亚瑟士,其全球和大中华区营收都有高增长。2019年中国总部成立以来,亚瑟士在中国市场每年都保持稳定增长。2023年,结合汇率调整后,大中华区销售同比涨幅超过2成。值得注意的是,2023年亚瑟士旗下定位高端运动时尚的鬼塚虎翻红,销售额同比大涨40.2%至603亿日元,占到品牌总销售额的11%,2024年其在中国市场能否延续这样的表现值得关注。

另外,这两年在中产人群中风头似乎没有lululemon和昂跑强劲的斯凯奇,在2023年其实过的也相当不错。从全球范围看斯凯奇创下了80亿美元的营收纪录,同样,new balance也取得了其历史营收新高,65亿美元较之2020年的33亿已经翻倍。

但后者并未提供中国区数据,作为非上市公司,仅仅提到其在每个市场都实现了两位数的业绩和市场份额增长。而作为斯凯奇在美国本土市场外最大的海外市场,中国为斯凯奇全年业绩提供了强大助力,去年营收大涨16%达到12.3亿美元,斯凯奇中国的线下销售网点数量已突破3500家,并在东莞投资建设占地2000平方米的中国直播基地,加大直播电商投入,同时持续拓展下沉市场。斯凯奇中国、韩国及东南亚首席执行官陈伟利此前表示,2024年斯凯奇将会在休闲与儿童产品品类发力,并计划在中国区新增550家门店。

最后,在中国运动品牌开始谋求全球化之际,我们可以简单做一个换算,将四大上市公司的2023年营收用美元计价,安踏约为86.4亿美元,李宁约为38.2亿,特步约为19.8亿,361度约为11.7亿。将它们代入上述两个国际品牌列表,大概就能知道如今正处于什么位置,知道各家的盘子有多大。

作为中国乃至全球为数不多仍然保有增长的领域,运动品牌在未来一段时间内,即便需要各自消化各自的问题,但整体的蛋糕仍然诱人。在2023年的这些数字速览中,我们或许能够一窥各家的新角色,这里头,起作用的既有逆水行舟不进则退的竞争规律,但也有鞋服风尚的潮流周期,这亦是又一种个人奋斗和历史进程的结合。2024,新的格局也在进一步孕育,谁出去,谁进来,谁进攻,谁防守,大战继续。

推荐阅读

不到一个半月,运动品牌的传统“御三家”,就有两家相继宣布焕新其用了一二十年的品牌主张。

面临原料、市场等风险,宠物上市公司给出应对措施

近期,乖宝宠物、中宠股份、佩蒂股份等国内宠物上市公司先后披露了2023年财务报告,对2023财年的业绩和2024年的规划进行了评估与披露。

多家速冻米面制品赛道的企业都披露了去年年报和今年一季报。

“一到场馆外,就把我们的身份证和手机收走了,工作量大到一直收拾到凌晨1点才能拿回自己的东西下班”。

2024年初,咖啡店生意遇到的困难还是超出想象。