邮储银行半年报出炉:净息差1.91%,国股行领先,零售基因正向反馈,中期分红落地在即,靠五大差异化增长极塑造新动能-尊龙凯时最新

去年以来,中国银行业面临着不小的挑战,尤其是今年上半年,受lpr、存量房贷利率下调、“报行合一”政策等因素叠加影响,银行业面临更大的压力。这种背景下,如何践行“长期主义”,成为银行业不断探索与实践的重要课题。

正如邮储银行(601658.sh,01658.hk,邮储)行长刘建军所言:作为银行经营者,我们深知基业长青并不容易,在坚持长期主义的道路上没有捷径可走。为此,我们一张蓝图绘到底,坚持做“难而正确的事”。

面临内外部形势变化,邮储银行早已开始布局和准备,2022年全面打造“六大能力”,固本强基;2023年聚焦创新变革,构建五大差异化增长极,引领突破;2024年强化精细化管理,积聚发展的内生动力。

近期恰逢中报发布之际,邮储银行表现如何?长期主义是否见效?

息差优势稳固

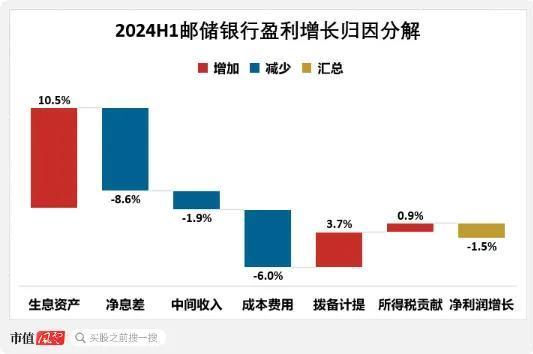

2024h1,邮储银行营收1,768亿元,与去年同期基本持平;归母净利润488亿元,同比下降1.5%。

进一步对邮储银行的盈利增长驱动因素进行拆解,我们会发现其盈利增长的正向贡献项主要是生息资产扩张,拖累项主要是净息差下降及成本费用增长。

(制图:市值风云app)

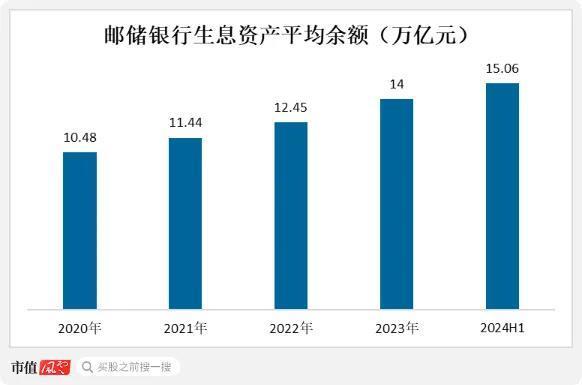

接下来,我们对这三个核心影响因素逐一解读。首先,今年上半年邮储银行的生息资产平均余额为15.06万亿元,同比增长10.5%。其中,占比最大的客户贷款余额为8.45万亿元,同比增长12.3%,信贷增速优于国有大行平均水平。

(来源:邮储银行财报,制图:市值风云app)

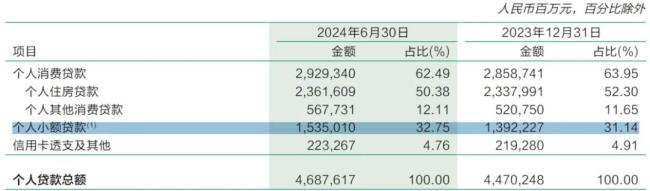

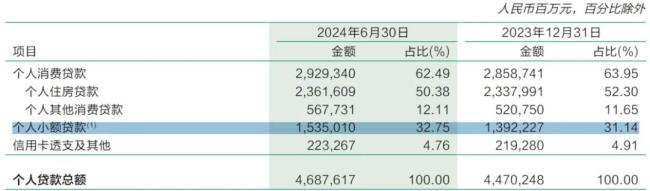

作为全国性零售大行,邮储银行个人贷款在客户贷款的占比长期保持在五成以上,今年上半年发放4.7万亿元,同比增长4.9%。

邮储银行也在加大对先进制造、科技创新、专精特新等领域的信贷投放,今年上半年共发放3.5万亿元公司贷款,同比增长近10%,可见其对实体经济的支持。

净息差方面,众所周知,近年来银行业不断降低贷款利率以支持实体部门融资,lpr、存量房贷利率也多次下调,商业银行净息差随之下行,由此净息差空间收窄成为了拖累银行业盈利增长的主要因素。

邮储银行的净息差也跟随行业趋势下行,2024年上半年为1.91%,较去年末下降了0.1个百分点,但较四大行平均水平仍要高出44个基点,优势较上年末进一步扩大了6个基点。与其他国股银行相比,邮储银行位列第三,息差优势稳固坚挺。

成本费用拖累项,则主要是邮政代理网点吸收个人客户存款规模增加所致,其支付给邮政集团的储蓄代理费同比增长8.5%。

对此,刘建军行长、徐学明副行长在业绩发布会上表示,管理层正在积极推动代理费的调整,目前邮银双方就调整方案已达成共识,将在9月底如期公布具体的调整方案,预计将对全年利润带来积极影响。

总而言之,借用刘行长的话来总结一下邮储银行上半年的业绩:在银行业面临重重挑战下,其成绩已经彰显了不俗的发展韧性,仍然具备不错的可持续发展能力。

截至2024年6月末,邮储银行资产总额突破16万亿元,达16.41万亿元,较上年末增长4.37%,资产规模稳步扩张。

资产规模稳步扩张的同时,资产风险更要严格防控,就如刘行长所言:绝不走为了规模,以量换价这样粗放式发展的道路,量价险均衡尤为重要。

截至今年6月末,邮储银行不良贷款率0.84%,较上年末上涨1个基点,与2022年末持平。从动态视角来看,其6月末不良贷款生成率为0.74%,较上年末下降11个基点,势头良好。

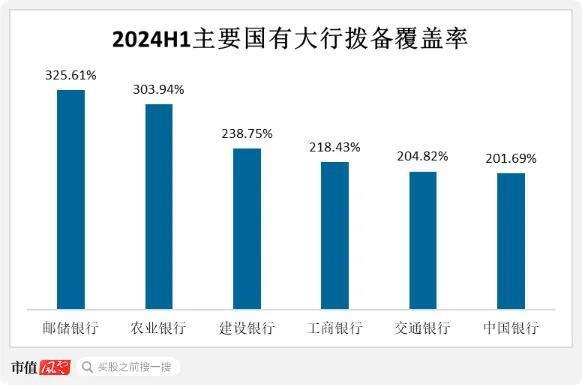

同期,邮储银行的期末拨备覆盖率为326%,同样领先于其他国有大行,风险抵补能力充足。

(来源:各企业财报,制图:市值风云app)

零售资源正向反馈

在当前银行业净息差承压的大背景下,推进零售业务转型是银行业寻求盈利增长的重要着力点,如何打造自己的差异化竞争优势成为零售业务的制胜关键。

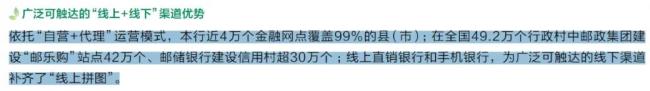

在这方面,邮储银行有着天然的资源禀赋优势。依托邮政体系遍布全国、深入乡村的营业网点,邮储确立“自营 代理”的业务模式,拥有近4万个网点,覆盖99%的县(市),在网点数量和下沉深度上稳居国有大行前列。

(来源:邮储银行2023年报)

结合线上直销银行和手机银行,现已形成了深入城乡基层的金融服务网络,实现广泛可触达的渠道优势,真正践行“让金融服务没有距离”使命。

这些恰恰为邮储银行的零售业务提供了最佳窗口。截至2024年6月末,邮储银行共服务客户6.65亿户,占到全国总人口近乎半数的程度,其个人银行业务收入占全行营业收入比重接近72%,在全国性银行中处于最高水平。

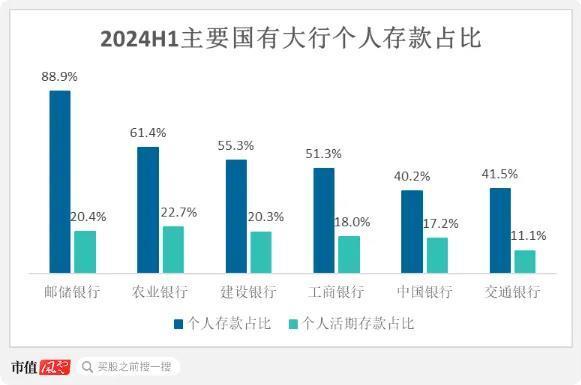

今年上半年,邮储银行的个人存款占比达到88.9%,位居国有大行之首,个人活期存款占比也排在同业前列。

(来源:各企业财报,制图:市值风云app)

数量庞大、占比更高的个人存款则为邮储银行带来了极低的负债成本。今年上半年,邮储银行的存款平均付息率为1.48%,处于国有六大行最低水平。与其他中大型银行相比,邮储的成本优势依旧遥遥领先,这也是其净息差保持优势的关键。

(来源:各企业财报,制图:市值风云app)

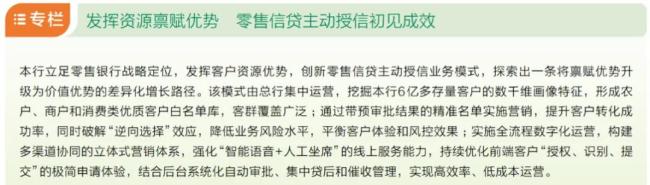

与此同时,面对近4万个网点、6.65亿个人客户的独特资源禀赋,如何盘活庞大的存量客群成为邮储银行思考的关键问题。

一方面,对零售客户提质升级,打造财富管理增长极。截至2024年6月末,邮储零售vip客户5,500万户、富嘉(50万以上资产的客户)及以上客户562.5万户,分别较上年末增长6.8%、13.3%。

另一方面,创新探索主动授信模式,这也成为零售贷款业务赢得增量的“法宝”。2024年上半年,主动授信新增客户超120万户,贷款余额超2,400亿元,不良贷款率控制在0.5%以内,业务增速和风控质量均达到行业领先水准。

其中,“三农”主动授信项目贷款余额1,751亿元,本年净增687亿元,用实际行动践行“让绝大多数农户都有邮储银行授信”的梦想。

(来源:邮储银行2023年报)

截至2024年6月末,邮储银行个人小额贷款总额较上年末增长超10%,成为其个人贷款增长的重要来源。

(来源:邮储银行2024年中报)

定位为一流大型零售银行,邮储银行正依托自身深入县乡的网点基础和客户资源,形成显著的成本优势,在零售业务中构筑起了自己的差异化竞争优势。

公司贷款“量、质”齐优

当前,我国正处在经济结构调整、转型升级、新旧动能切换的关键时期,人工智能、生物医药、高端制造等新质生产力领域正在加速布局。诚如刘建军行长所言,抓住就能顺势而上、抓不住只能随波逐流。

邮储银行紧跟时代变化,深耕零售特色的同时,也在着手建立更为健康均衡的业务结构,举力深耕对公赛道。去年曾明确提出,不但要把公司金融打造成为全行经营发展的增长点,更要成为零售银行战略的支撑点和资金资管业务的着力点。

在业绩发布会上,杜春野副行长曾直言:没有差异化的发展道路,没有特色化的竞争优势,一切只能是镜中花、水中月。为此,邮储银行从最难改革的地方入手,从体制机制、顶层设计切入,着力打造公司金融“1 n”经营与服务新体系。

一方面,基于邮储银行在县域地区的品牌声誉,充分发挥gbc联动作用,依托g端机构源头资质拓展,链式带动b端企业开户,辐射c端客群服务,构筑“一体作战、双向赋能、三端协同”的综合金融服务生态圈,系统性提升县域对公服务能力,助力城乡融合发展。

另一方面,邮储银行聚焦战略成长型客户,加快培育主办行客户,站在“看未来”和“看客户”角度,努力以小的市场缝隙切入未来经济发展中新的、大的发展空间,切实为服务实体经济贡献金融力量。

数据显示,总体上,今年上半年邮储银行共发放3.5万亿元公司贷款,同比增长近10%,增速高于个人贷款增长;新发放贷款加权平均利率较可比同业高40bps。

资产质量方面,公司板块的不良率仅0.54%,保持同业优秀水平的同时,较年初下降了1bp,成效已经初步显现。

其中,贷款增量top3行业分别为水利环境和公共设施管理业、制造业、批发和零售业,分别增长了845亿元、553亿元、463亿元。

(来源:邮储银行2024年中报)

截至今年6月末,邮储银行的fpa(公司客户融资总量)超5万亿,较上年末增长10%。

未来,邮储银行致力于发挥邮政集团内中邮保险、中邮证券、中邮资本和银行旗下中邮理财在权益投资上的联动优势,拓展更多科创企业、专精特新企业等优质客户,提供全方位优质金融服务,未来在对公贷款领域的发展潜力,值得期待。

五大差异化增长极新引擎成效突出

竞争优势还不止于此,自2023年起,邮储银行致力于构建独有的竞争优势——五大差异化增长极。

第一极,是“三农”金融金字招牌,争做服务乡村振兴主力军。截至今年6月末,涉农贷款余额2.2万亿元,较上年末增加8.9%,约占客户贷款的四分之一,占比居国有大行前列。

第二极,是普惠金融乘风破浪,通过数字化破解小微金融在营销、产品、风控、运营、服务等领域的难题。截至6月末,普惠型小微企业贷款余额1.6万亿元,较上年末增长9.4%,占客户贷款总额比重同样处在国有大行靠前水平。

(来源:邮储银行2024年中报)

第三极,是前面提到的主动授信,“三农”个人小额贷款业务是主动授信的一方表现。目前邮储银行的主动授信能力日趋成熟,通过大数据智能风控模型,精准预判风险,挖掘优质客户,并提供“秒批秒贷”的线上信贷服务,名单库规模现已超1.2亿人,贷款余额超2,400亿元,展现出速度快、成本低、体验佳、质量好的强大潜力。

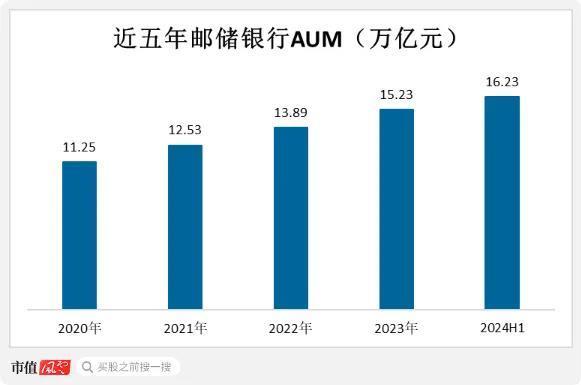

第四极,是财富管理持续向好,兼顾客户管理、产品体系、团队培养、运营投教等多个方面。截至6月末,aum(管理个人客户资产)达到16.2万亿元,较上年末增加近万亿;中邮理财产品规模超过9,500亿元,以23%的增速居同业前列。

(来源:邮储银行财报,制图:市值风云app)

第五极,是同业生态圈带动资金资管量质并举,自2023年2月推出“邮你同赢”平台以来,注册客户数超2,400家,实现银行、保险、证券等同业客户类型全覆盖,累计交易规模突破3.5万亿元,托管规模首次突破5万亿元。

正如刘行长所言:五大差异化增长极已经成为拉动邮储银行发展的新引擎。短短两年时间,兼顾邮储特色与长期主义发展的五大差异化增长极成效显著,未来随着资源的持续倾斜,有望释放更为强劲的动能。

继寻增长之外,邮储银行不忘做好另一件头等大事:精细化管理。从资源配置、风险管理、运营模式等多维度入手,努力从微利时代的“干毛巾”里“挤出水来”,不断追求管理高效和成果最优,才能更好地应对银行业内外部重重挑战。

可以说,能力建设、创新变革、精细管理,三者相辅相成,正是邮储银行逆周期突围、高质量发展的制胜法宝。

推荐阅读

招商银行,动刀大额存单

银行不求你存款了!部分收益较高的中长期限大额存单,被招商银行按下了暂停键,这背后是招商银行不断增长的定期存款,和不断承压的净息差。

展示4%,到手1%,理财收益率“缩水”了?

近一段时间以来,部分银行理财产品实际业绩表现与展示收益率出现较大偏差,特别是近期收益率远低于展示收益率的现象引发关注。

要还房贷了,工资卡每日转账限额被下调到500元?多网友称被“调降交易限额”,银行:为了…

7月以来,来自浙江、山东、山西、河北、辽宁、贵州等地的多家银行发布公告称,调降部分客户的非柜面渠道交易限额。

汇丰完成对花旗中国个人财富管理业务的收购,吸收超300名原花旗相关员工

6月11日,蓝鲸新闻获悉,汇丰银行(中国)有限公司(以下称“汇丰中国”)今日宣布,已完成对花旗银行(中国)有限公司在中国内地的个人财富管理业务的收购。